港股迎来技术性牛市,外资杀疯了

今年以来,如果从年内涨幅的相对角度观察,确实美股表现最优 ,港股殿后。但从年内最低点至今的绝对涨幅来看,恒生指数自1月22日的年内低点14794至今日盘中的的18604点,已累计上涨超过 25.8%,同区间内恒生科技指数上涨34.8%,超越纳斯达克和沪深300指数的同期涨幅,显示出港股上涨动力实际上相当强劲。

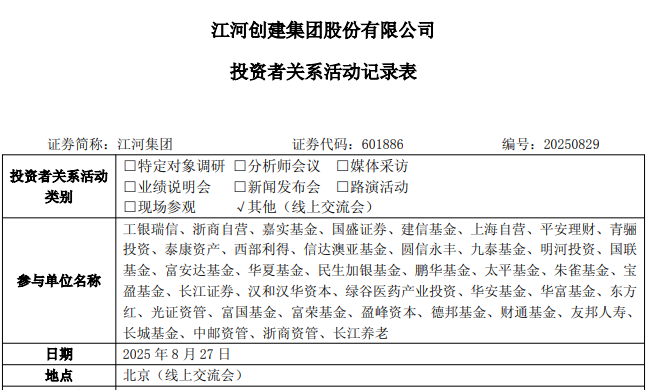

一、近期港股连续上行的关键动力在哪里?

在于资金面的显著改善。包括内资与外资的共同流入。外资正在全球范围内重新配置资产, 从美股和日股撤离,转而流入港股。同时,内资通过南向资金 在近几个月也显著增加,尤其是3月份以来,流入速度加快,整体流动性得到明显提升。

从这两天的盘面来看,港股出现大涨、同时人民币也明显走强,加上这两天是内地的假期,南下资金无法参与港股,可以清晰地发现,海外投资者是推动港股上升新的的主要力量。

(图片来源:国泰君安国际)

(1)外资转向港股

外资转向港股的原因之一是美联储加息周期结束,市场风险偏好提升,资金从避险资产转移。

另外,去年下半年港股的最大压制为外资系统性流出转向日本,而近期日本央行的政策调整信号以及美元强势导致的日元贬值,降低了日股对外资的吸引力。近期外资在亚太地区的配置重心重新由日本转向港股,港股流动性得到大幅改善。

美股方面,美联储降息预期的推迟以及地缘政治风险,促使外资从美股撤出,转而寻找新的投资目的地。

“信息平权”微信公众号写到:MSCI中国在过去18个月里已经缩小了与新兴市场其他国家的ROE差距,但在此期间,估值已经从溢价变为折价。按照目前中国的ROE,按说应该相比新兴市场有13%溢价,而实际上则是40%的折价。即使仅将上述估值差距的一半恢复,也会有很大的上涨空间。港股更是如此。对于全球配置的大型基金,中国池子仍然太小,不需要从发达市场大幅撤资(单看微软在MSCI全球指数中的权重就是中国的大约1.5倍)。全球主动基金目前低配了china 80个基点,这很显著的,什么概念,整个中国在MSCI权重只有2.6%,也就是低配了三分之一。但新兴市场里面中国资产的PE依然最低,且中国资产的股息收益率追上了新兴市场其他国家。

(图片来源:UBS报告 )

那些长线机构,由于长期不停吃进美股、欧股、日股甚至印股、甚至emerging market except China ,这导致了一个问题,就是以上权益资产超标了,过重了,肥胖了,这是一个原则性问题,因为overweight不够分散、overweight 太极致就变成赌博了,会带来集中性的风险。

一边水高得有风险,一边水枯得很安全。势能一旦突破那个平衡点,就会重新建立平衡。

(2)南向资金流入港股的情况如何?

自3月以来,南向资金流入港股的趋势显著增强,尤其偏好 能源、银行等传统高分红板块以及互联网板块,反映出政策红利和市场偏好。政策面的支持,如证监会发布的资本市场对港合作措施,包括扩大ETF互联互通、人民币交易柜台纳入港股通等,也进一步增强了港股的吸引力。

港美股投资大V陈达的统计显示,港股通的数据可以看出净买入量以及累计买入量的差别。特别是AH两端都上市的,AH溢价比较深的,其实早在四月之前就有行情,甚至今年就没怎么跌。从年初28000亿加的累计净买入,到现在30974亿的累计净买入。四个月净南下了将近3000亿。

“多么也不多,但是港股市值就30万亿港币,等于充值了1%的额外新钱,其实还是可以的。南向净增3000亿需要四个月,虽然慢,但其实资金量是有显著性的,因为基本在港股比较nimble来去如风的跑得快外资规模也就在百亿不足千亿的水平,我们北水再打几梭子子弹进去,他们就成配角了”。

二、港股此轮上行趋势能否持续?

从估值来看,恒生指数每次估值到了8倍左右,确实就是到了底部,这次也不例外,也是历史底部才反弹。

(图片来源:Wind)

港股上行趋势的持续性关键取决于外部压力的缓解情况,尤其是美国经济基本面的强韧和降息时机的不确定性。

短期内, 因规避风险,交易型资金可能继续流入港股,但长期看,需要内外部环境的进一步稳定。国内经济动能的逐步恢复也将对港股走势产生重要影响。

雪球网友“大隐无言”写到,“港股机器人概念、AI概念股出现了异动。先是优必选暴涨,二天股价翻倍。然后是第四范式连续大涨,还有创新奇智等人工智能概念股也跟涨,很明显是投机资金入场了。港股风也许没来,但狼来了。

资本市场上,如果你发现了一只狼,那么狼群已经来了。港股现在是全球最低估的市场,收益风险比已足够高,长期受益足够覆盖各种风险,已经从万人坑变成了唾手可得的大肥羊群,再谨慎的狼群也不会放过目前港股这只肥羊。”

港股是一个特殊市场。它的特殊性就在于,由于联系汇率制的存在,计价货币港币与美元挂钩,但是底层资产却是中国内地的。在过去三年内,官方媒体、自媒体平台也在不断地喊港股低估、AH折价明显,“打过香江去、夺取定价权”都没有什么用处。笔者如果没有记错,本号曾经两次写过“港股进入技术性牛市”、“到了买入港股的时机”类似这样的选题。然而,第一次去抄底港股的人,可能被埋了。第二次去抄底的人,也可能被埋了。第三次,已经没有多少心力喊口号了。

根据中金在《如何刻画并分析外资》中的拆解,流入港股的外资结构中,交易型资金占比5%,主权和类政府背景资金占比10-20%,被动资金占比20%,主动价值型资金占比50%。因此更多可能以交易型资金为主,即使有部分配置型资金回流,可能也更多是为规避日央行加息和美股波动的对冲式切换,具有一定对冲和交易属性,因此是否能形成持续的流入尚难判断。

(图片来源:中金公司研究部)

三、港股配置的建议是什么?

虽然不知道持续性到底有多强,但是港股一旦估值回归,速度可能非常快(因为流动性低),临时反应可能来不及,只能提前布局才能确保上涨的时候在车上。

最近恒指连续10个交易日收红,港股通涨幅最大的前10只股票如下,一眼就能看出地产是反弹幅度的先锋。

(图片来源:Wind)

大家可以倒回去看一下,在4月16日港股大跌的当天盘后,本号就发文提醒,地产股异动,有机构资金在打底仓。

关于地产多说几句:中央提出消化存量房产和优化增量住房,或对行业发展具有历史性影响意义。2023年7月政治局会议提出"房地产市场供求关系发生重大变化的新形势",此次会议提出“统筹研究消化存量房产和优化增量住房”,即房地产去库存。2015-2016年周期在棚改去库存的带动下房地产市场走出牛市。在此次中央明确定调后,预计系列自上而下平衡房地产供求关系、去库存的相关措施将相继落地,对行业产生的影响或是历史级别。

优化新房供给结构,提升存量房流动性,或是本轮地产去库存发力点。地方政府收储存量房作为保障性住房,为市场注入流动性,打通一二手房置换链条,促进换需求的释放有利于房地产市场的平稳健康发展。当前地方层面的范式基本形成未来需要自上而下在全国总量层面给予政策支持,推进“以旧换新"等去库存措施顺利落地。

全国楼市处筑底阶段。2024年1-4月百强房企销售额同比下滑49%,4月单月销售额同比-47%,基本面在短期内快速回暖尚有一定难度。但地产股股价的反应通常快于基本面的复苏,以2008年金融危机时期美国为例,其新建住房销量底出现在2010年11月,而霍顿等房企的股价底则出现在2009年1月。

除了地产股,既然外资是新的上涨主力,那么我们可以看看外资的持股偏好,给大家看两张表:

2023年四季度美国基金重点增持港股前三位为友邦保险、腾讯控股、香港交易所。

至于近期涨得比较好的AI概念,我们在“智通决策参考”里也曾反复讨论,感兴趣的投资者可以再关注。

还没有评论,来说两句吧...